獨家:1-11月IPO承銷機構(gòu)排行榜!募資額創(chuàng)近10年新高

日期:

2020-12-09

瀏覽次數(shù):

17

今年前11個月��,A股市場IPO募資額達4238.72億元,超過2011年以來歷年全年IPO募資規(guī)模�。

注冊制的穩(wěn)步推進,讓2020年成為股權(quán)融資“大年”�。據(jù)大象君統(tǒng)計,今年前11個月���,共有342家公司首發(fā)上市���,IPO募資額較上年同期增長高達109%。11月單月有21家公司首發(fā)上市����,首發(fā)募集資金286.68億元,IPO市場持續(xù)活躍�����。從今年IPO上會情況來看�����,截至11月30日,首發(fā)上會公司合計533家��,通過521家����,被否7家,暫緩表決5家����,通過率高達97.75%����。

注冊制在強調(diào)包容性的同時,還從制度設計上倒逼前期工作程序更加規(guī)范�����,監(jiān)管層重點關(guān)注信息披露的充分完整�����,突出中介機構(gòu)的作用�����,IPO通過率相應提高。

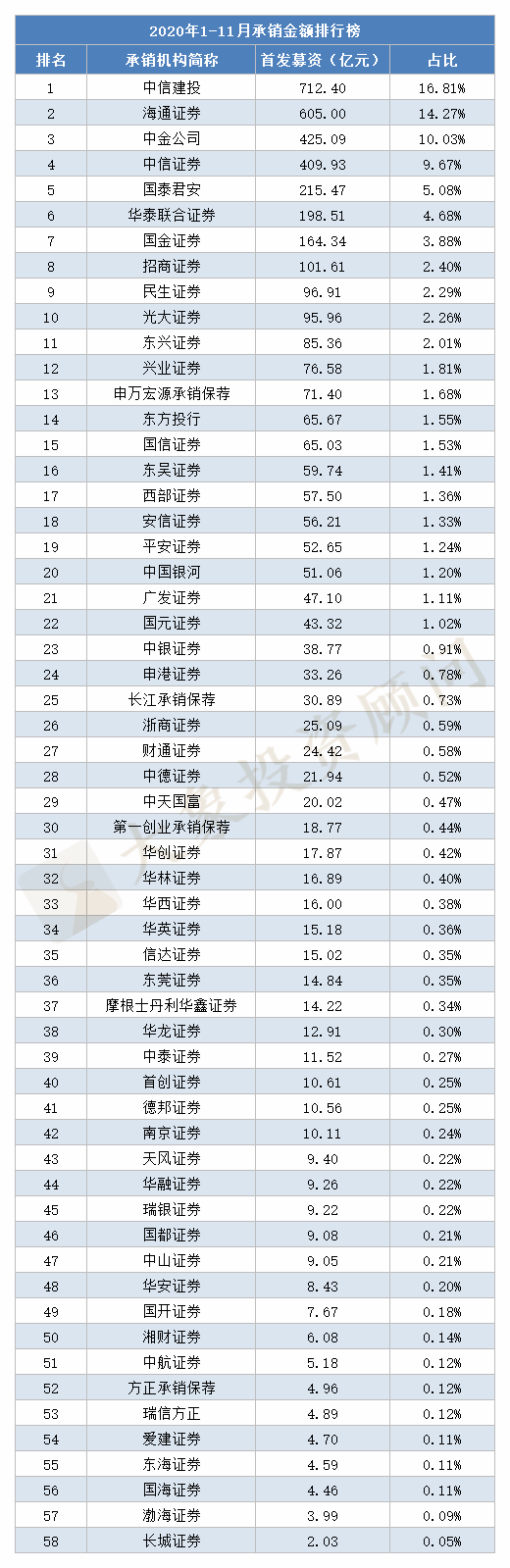

據(jù)大象君統(tǒng)計����,2020年1-11月,共有58家券商投行擔任了A股首發(fā)企業(yè)的主承銷商����。IPO承銷金額排行榜如下:

第一名,中信建投�,IPO承銷金額712.40億元;第二名��,海通證券��,IPO承銷金額605.00億元��;第三名�����,中金公司��,IPO承銷金額425.09億元�。前三名券商投行合計首發(fā)承銷金額占比為41.11%�,集中度較高����,投行馬太效應顯著。

注:承銷金額按照承銷商實際配額統(tǒng)計�,如果沒有公布實際配額,則按照聯(lián)席主承銷商數(shù)量做算術(shù)平均分配�。

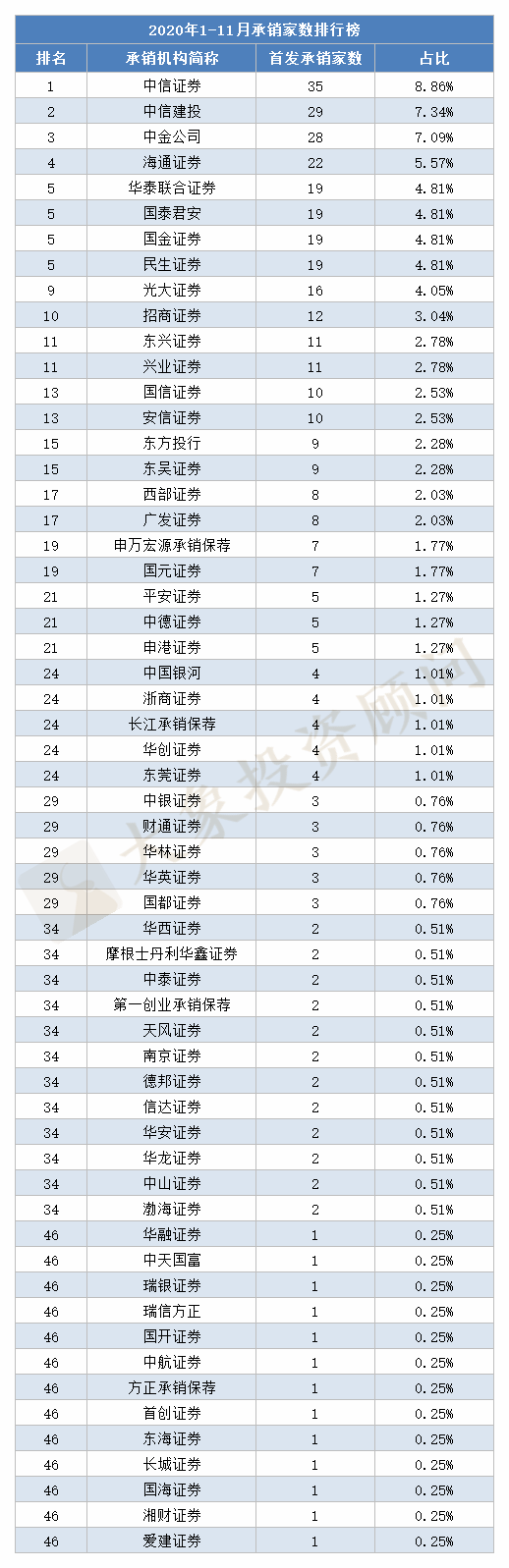

2020年1-11月�,IPO承銷數(shù)量排行榜如下:

第二名���,中信建投�����,IPO承銷29家���;前三名券商投行合計首發(fā)承銷家數(shù)占比為23.29%���。

數(shù)據(jù)來源:大象研究院�、wind

從以上兩個榜單可以看出,前三名首發(fā)承銷金額集中度高于承銷家數(shù)的集中度��,大象君認為���,主要原因可能是巨額募資企業(yè)大多選擇了頭部券商投行��,同樣是占1家項目���,但募資額的差距很大����。

例如���,2020年1月上市的“巨無霸”企業(yè)京滬高鐵�����,IPO募資額高達306.74億元����,主承銷商包括中信建投���,中信證券及中金公司���。承銷金額排在第二的海通證券也是中芯國際、君實生物等巨額募資企業(yè)的主承銷商之一����。

12月3日晚��,證監(jiān)會官微發(fā)布了證監(jiān)會主席易會滿的文章《提高直接融資比重》��,足見當前管理層對“提高直接融資比重”事宜的高度重視,IPO活躍的勢頭有望持續(xù)保持下去�。