2021年,全球2388家企業(yè)IPO上市���,成為近20年來最活躍的一年��。其中���,A股市場更是貢獻(xiàn)出歷年來最好的成績,規(guī)模和數(shù)量攀頂����,雙雙拿下歷史之最的稱號。

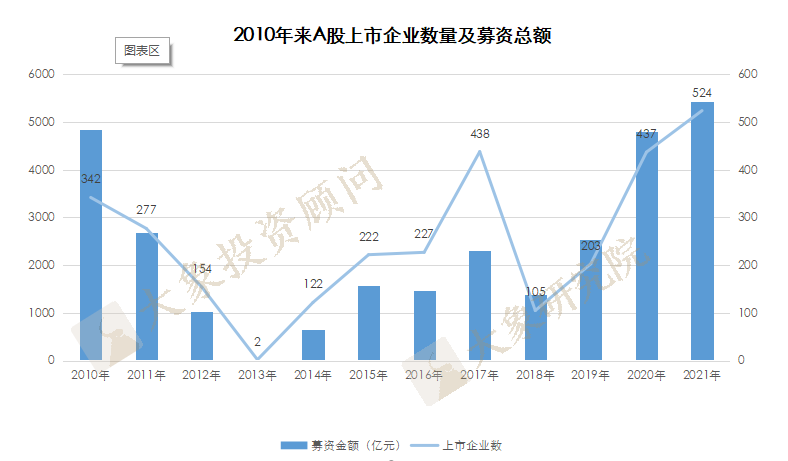

根據(jù)Wind數(shù)據(jù)顯示�����,2021年A股市場IPO募資總額已突破6000億元�,刷新了2010年4837.55億元的募資額最高記錄,也是中國資本市場誕生以來IPO募資規(guī)模最大的一年�,同時高達(dá)522家IPO也成為新股上市數(shù)量最多的一年。

數(shù)據(jù)來源:wind ?

新的局面即將打開。

但這將會是個什么樣的局面���?隨著政策層面的監(jiān)管高壓�����、流動性收緊�����、國內(nèi)互聯(lián)網(wǎng)企業(yè)新發(fā)展模式的形成��、產(chǎn)業(yè)形態(tài)的轉(zhuǎn)變等一系變化,不少業(yè)界的朋友或財經(jīng)媒體以2021為鑒�����,對2022年的局面作出預(yù)判,其中有狂熱��、希望��,也不乏審視和冷靜��。

對于新的一年��,我們期待會是個更好的局面����,因?yàn)槿藗兿矚g希望;同時我們也需要貼近真相�����,這是業(yè)者的自我要求�����。

下面我們將時機(jī)����、市場��、政策多方面總結(jié)2021年的情況�����,解釋并合理預(yù)測�,得出近可能符預(yù)期的結(jié)論����。

時機(jī):以經(jīng)濟(jì)周期為單位

2021年在全球市場出現(xiàn)多種不確定因素����,在疫情持續(xù)肆虐、變種病毒、通貨膨脹�、監(jiān)管變動的前提下,全球市場仍煥發(fā)較強(qiáng)的流動性����。

其中���,A股市場雖受年初中資大型互聯(lián)網(wǎng)科技股空間見頂及后監(jiān)管措施加強(qiáng)影響���,整體表現(xiàn)未及美股�,但仍登上A股歷史巔峰��。

從全球市場上看���,能明顯覺察出A股市場的特點(diǎn),即募資金額與首發(fā)企業(yè)數(shù)量相當(dāng)接近,體現(xiàn)A股市場存在上市的企業(yè)體量小的普遍特性�����。以時間線為主軸,近十年來A股市場上市企業(yè)數(shù)量和募資總額如下

數(shù)據(jù)來源:wind

從時間周期的角度出發(fā),一個系類的政策的形成需要時間�,而復(fù)雜的產(chǎn)業(yè)政策一旦成型,短期內(nèi)轉(zhuǎn)向的可能性極小�����,至少也要以2-3年為一個周期����,市場的建設(shè)則更是一種長期的反復(fù)檢驗(yàn),即便資本市場的轉(zhuǎn)向可能早于政策周期�,檢驗(yàn)市場后的反應(yīng)也需要時間。

故此����,從13年建立的新三板市場后的兩年A股市場迎來IPO小高潮���;15年滬深主板IPO重啟,審批加速后迎來僅次于今年的IPO高峰�����;18年宣布設(shè)立科創(chuàng)板并試點(diǎn)注冊制后IPO申報再登頂���;我們都能感受到周期波動帶來的變化�����。

2021年顛覆性的開設(shè)了北交所��,形成三足鼎立的局面��,以周期推測�����,2022的新景象是大概率事件,而顯現(xiàn)的過程����,或許要讓子彈飛一會��。

從市場的供需兩端出發(fā)

供給端上�,全球經(jīng)濟(jì)受到新冠疫情的沖擊��,暫未全面恢復(fù)��,整體經(jīng)濟(jì)增長率預(yù)期下調(diào)�;同時居民資產(chǎn)中的金融資產(chǎn)配置提升和機(jī)構(gòu)化的中長期趨勢仍在進(jìn)行,隨著居民家庭資產(chǎn)配置拐點(diǎn)到來�����,金融資產(chǎn)配置比例提升�,居民的理財需求可能繼續(xù)推動各類資產(chǎn)管理和財富管理機(jī)構(gòu)多元化發(fā)展和成長壯大。在當(dāng)前A股繼續(xù)擴(kuò)容及居民財富增長的背景下���,市場能持續(xù)消化不斷增長的再融資規(guī)模��。

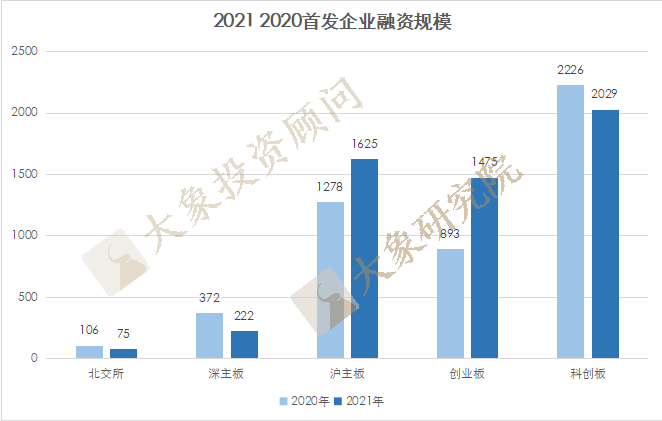

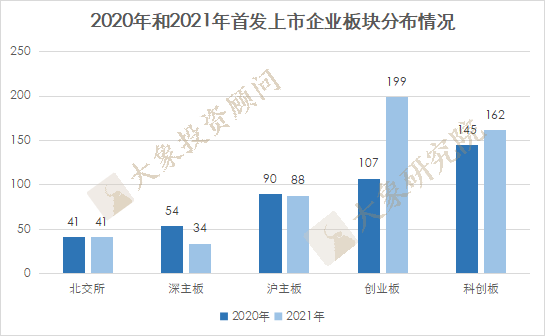

需求端上�����,企業(yè)需要通過再融資獲得資金支持���,提升企業(yè)競爭力�,實(shí)現(xiàn)高質(zhì)量發(fā)展��,以板塊與時間雙向?qū)Ρ?�,近兩?020年和2021各板塊的募資金額及IPO數(shù)量如下

數(shù)據(jù)來源:wind

與上一年相比,活躍度基本維持或有上升趨勢���,其中活躍度最強(qiáng)的為科創(chuàng)板及創(chuàng)業(yè)板兩個板塊���。

但值得注意����,綜合之下���,兩個板塊的變化有顯著差別�����。

創(chuàng)業(yè)板的首發(fā)上市數(shù)量和募資金額是同比上漲的景象�;而科創(chuàng)板相反���,呈現(xiàn)出上市數(shù)量下降但募資金額上升的反比景象��。

同樣呈反比狀態(tài)的還有滬主板���;深主板則與創(chuàng)業(yè)板一直同比上升,與創(chuàng)業(yè)板科創(chuàng)板比�,主板整體運(yùn)行較為平穩(wěn)。

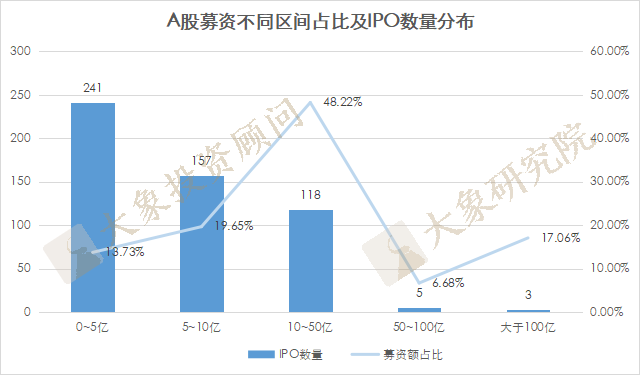

從整體的IPO規(guī)模構(gòu)成上���,中小IPO占比仍為主流��,近一半的IPO企業(yè)首發(fā)募資額低于5億元����,同時募資額在10億元至50億元這一區(qū)間的總募資額最高��,占比達(dá)到了42.88%��。

數(shù)據(jù)來源:wind

而促成這個局面的,除了有疫情抑制下需求回彈原因外�,還有創(chuàng)業(yè)板和科創(chuàng)板成為A股上市主流板塊的原因在里面,新上市公司共522家(排除中國能建重組葛洲壩上市,匯綠生態(tài)重新上市)��,科創(chuàng)板和創(chuàng)業(yè)板新上市數(shù)量占比高達(dá)69%�,越發(fā)完善的多層次資本市場結(jié)構(gòu)激發(fā)了中小企業(yè)IPO申報,北交所的成立進(jìn)一步完善了A股市場�,彌補(bǔ)市場流動性政策導(dǎo)向上。

除此之外����,還有一個影響因素,行業(yè)屬性�。

注冊制下的上市公司行業(yè)主要分布在新一代信息技術(shù)產(chǎn)業(yè)、生物產(chǎn)業(yè)��、新材料產(chǎn)業(yè)���、高端裝備制造產(chǎn)業(yè)��、新能源產(chǎn)業(yè)等戰(zhàn)略性新興產(chǎn)業(yè)�����,對創(chuàng)新驅(qū)動產(chǎn)業(yè)發(fā)展的支持引導(dǎo)作用明顯�;以及在疫情背景下醫(yī)藥行業(yè)和制造業(yè)迎來小爆發(fā),對注冊制也有著相當(dāng)積極的影響注冊制��。(這里簡單總結(jié)一下看�,有興趣的朋友可以移步大象君上一篇更細(xì)節(jié)的研究文章)分布在57個行業(yè)����!盤點(diǎn)2021年上市企業(yè)行業(yè)募資及市值情況��。

宏觀政策方面����,可能采用降息降準(zhǔn)等貨幣工具以及偏積極的財政支持穩(wěn)增長,市場流動性逐步走向?qū)捤伞?/span>導(dǎo)向上看��,監(jiān)管層在多個場合表示支持IPO���、再融資常態(tài)化��,并不斷完善再融資制度體系����,為企業(yè)再融資提供制度保障。

但積極的推進(jìn)注冊制改革的背景下�,監(jiān)管層態(tài)度也十分明確,注冊制絕不意味著放松審核要求��。

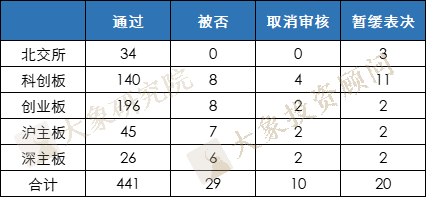

2021年���,證監(jiān)會發(fā)審委共計安排審核IPO企業(yè)500家(二次上會企業(yè)�,計算兩次上會情況)��,其中����,441家順利過會,29家被否����,10家取消審核,20家暫緩表決�,整體過會率88%。

? ? ? ?從過會率來看��,創(chuàng)業(yè)板的過會率最高���,為94.23%;北交所緊隨其后��,為91.89%����;科創(chuàng)板為85.89%;滬市主板為80.36%���,深市主板最低�,為72.22%。

? ? ? ?從過會率來看��,創(chuàng)業(yè)板的過會率最高���,為94.23%;北交所緊隨其后��,為91.89%����;科創(chuàng)板為85.89%;滬市主板為80.36%���,深市主板最低�,為72.22%。

數(shù)據(jù)來源:wind

2019-2020年之間無論實(shí)際過會或者名義過會率都是自2016年的新高���,而這很大程度上都歸功于在國家對多層次的資本市場的逐步完善,例如2019年成立的科創(chuàng)板�,讓有一定的營收、研發(fā)水平的戰(zhàn)略新興產(chǎn)業(yè)步入資本市場���;隨后科創(chuàng)板��、創(chuàng)業(yè)板注冊制試點(diǎn)落成����,都加快了審核數(shù)量和速度,最終促使過會率迎來了新高�。2022年A股市場是持續(xù)上行還是回落?除了聚焦A股市場的橫縱向?qū)Ρ韧猓?/span>很大概率上還取決于經(jīng)濟(jì)宏觀條件和市場微觀環(huán)境�����。

包括經(jīng)濟(jì)增速是上行還是下行����?流入市場上的貨幣充不充足?政策在監(jiān)管和支持之間的松緊程度如何�����?

首先�����,基于歷史數(shù)據(jù)�,經(jīng)濟(jì)學(xué)家高善文曾預(yù)測,預(yù)計2021-2030年中國的經(jīng)濟(jì)增速將是“保四爭五”的水平�,經(jīng)濟(jì)增速跌破4%不會成為趨勢���。

大數(shù)據(jù)上看,雖然2021年全年數(shù)據(jù)尚未出來���,但看2021年第三季度����,我國GDP同比增長4.9%�����,低于預(yù)期的5.5%左右(受到個別房地產(chǎn)公司資金鏈緊張事件持續(xù)發(fā)酵和能耗雙控作用很大)��。今年的經(jīng)濟(jì)增速預(yù)計將出現(xiàn)歷史性拐點(diǎn)��,在經(jīng)濟(jì)供需兩端疲弱影響下����,2022年中國經(jīng)濟(jì)將面臨一定的壓力,但市場普遍預(yù)計全年GDP增速有望保持在5%左右水平��。

其次�����,從貨幣和融資看����。

就近日央行公布1月金融數(shù)據(jù)來看,新增人民幣貸款和新增社融雙雙創(chuàng)下單月歷史新高�。1月廣義貨幣(M2)同比增長9.8%,人民幣貸款增加3.98萬億元���,為單月統(tǒng)計高點(diǎn)��,同比多增3944億元����;社融增量達(dá)到6.17萬億元��,超出市場預(yù)期��,比上年同期多9842億元��,同樣創(chuàng)單月統(tǒng)計最高��。

出于對沖美國收緊美元����,以及國內(nèi)經(jīng)濟(jì)狀況的需要�����,貨幣寬松大概率“在路上”了���。

最后的從政策面看。

中央經(jīng)濟(jì)工作會議曾明確指出:?“2022年經(jīng)濟(jì)工作要穩(wěn)字當(dāng)頭���、穩(wěn)中求進(jìn)���。會議要求,要抓好要素市場化配置綜合改革試點(diǎn)�����,全面實(shí)行股票發(fā)行注冊制��?!?strong style="margin: 0px; padding: 0px; outline: 0px; max-width: 100%; letter-spacing: 0.5px; text-align: left; box-sizing: border-box !important; overflow-wrap: break-word !important;">

而近期召開的中國證監(jiān)會2022年系統(tǒng)工作會議,則對今年資本市場股權(quán)融資提出了更具體要求�。“繼續(xù)保持IPO、再融資常態(tài)化�����?����!?/span>

脫虛向?qū)?�,寬進(jìn)嚴(yán)出����。2022年政策大方針仍將繼續(xù)統(tǒng)籌推進(jìn)提高上市公司質(zhì)量、健全退市機(jī)制���、多層次市場建設(shè)���、中介和投資端改革、健全證券執(zhí)法司法體制機(jī)制和投資者保護(hù)體系等重點(diǎn)改革����,推進(jìn)關(guān)鍵制度創(chuàng)新,維持2021年的支持態(tài)度�����。

在宏觀市場寬松,微觀市場平穩(wěn)�,新的歷史,將在接下日子徐徐登場����。