2019年3月��,首個科創(chuàng)板塊注冊制面世�����,一年后繼續(xù)補(bǔ)充了創(chuàng)業(yè)板試點(diǎn)注冊制,制度繼續(xù)完善���,緊接著的一年后�����,北交所開鑼啟市��,至此注冊制三足鼎立的基本面形成�,資本市場步入新篇章���。

當(dāng)下�����,注冊制已然走到第四個年頭��,也將迎來全新的使命和命題�。

而今天想和大家討論的����,是常被忽略卻很重要的話題��,即企業(yè)從受理到上市,需要多長時間呢�?

以下,我們就以2021年上市的483家(不含北交所)作為樣本�����,分析主板��、創(chuàng)業(yè)板���、科創(chuàng)板的上市時長��,同時也比較一下注冊制和核準(zhǔn)制的效率�。

據(jù)大象君統(tǒng)計�����,2021年度A股IPO首發(fā)上市公司數(shù)量總共有483家(不含北交所)�,其中,注冊制IPO上市企業(yè)共計361家(科創(chuàng)板162家��、創(chuàng)業(yè)板199家),核準(zhǔn)制IPO(即主板)共計122家�。

前提:各板塊制度申報環(huán)節(jié)

注冊制IPO審核流程:受理→審核問詢→上市委審議→報送證監(jiān)會→證監(jiān)會注冊→發(fā)行上市

核準(zhǔn)制IPO審核流程:受理→反饋會→初審會→發(fā)審會→封卷→核準(zhǔn)發(fā)行

(注:由于核準(zhǔn)制和注冊制的審核流程不一致,為便于統(tǒng)計和直觀�,統(tǒng)一將IPO審核過程分為:受理到上會,過會到批文����,批文到上市三個階段。)

來到板塊的內(nèi)部��,排隊時間是如何錯落分步在各環(huán)節(jié)的呢�?

1、科創(chuàng)板

數(shù)據(jù)來源:大象研究院

2021年科創(chuàng)板IPO排隊時長為330天��,全年新增的上市公司共計162家�。新增的162家企業(yè)在科創(chuàng)板IPO過程中:

受理到上會用時168天;

過會到提交注冊用時59天����;

提交注冊到同意注冊用時64天����;

同意注冊到上市用時44天;

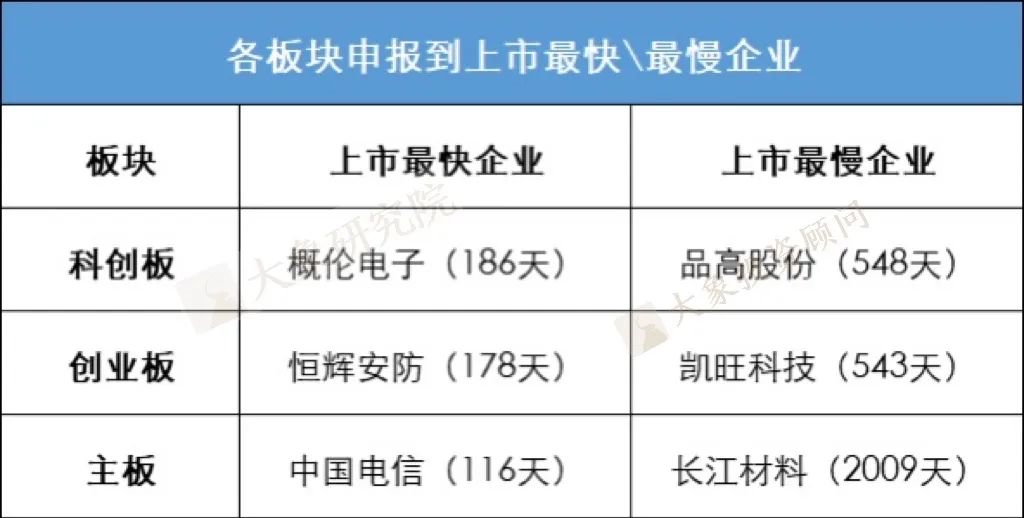

其中���,上市最快的企業(yè)為“概倫電子”�,從受理到上市用時186天�����。

概倫電子成立于2010年�����,是一家具備國際市場競爭力的EDA企業(yè)��,擁有領(lǐng)先的EDA關(guān)鍵核心技術(shù)�����,主營業(yè)務(wù)為向客戶提供被全球領(lǐng)先集成電路設(shè)計和制造企業(yè)長期廣泛驗證和使用的EDA產(chǎn)品及解決方案。

在2018年至2020年概倫電子的營業(yè)收入分別為5194.86萬元��、6548.66萬元����、1.37億元,分別實(shí)現(xiàn)凈利潤為-790.32萬元��、-8.77億元���、2789.17萬元���,在選擇上市條件的時候均選擇“估值+營收情況”,避開“盈利”情況�。

上市最慢的企業(yè)為“品高股份”,從受理到上市用了548天����。

品高股份是國內(nèi)知名的信創(chuàng)云平臺廠商,向下支持國產(chǎn)芯片���、國產(chǎn)操作系統(tǒng)���,向上支持國產(chǎn)數(shù)據(jù)庫��、國產(chǎn)中間件及信創(chuàng)行業(yè)應(yīng)用�,以軟件串起全棧國產(chǎn)化演進(jìn)���。

2018年~2020年���,品高股份分別實(shí)現(xiàn)營收4.43億元、4.02億元��、4.62億元����,分別實(shí)現(xiàn)凈利潤為2309.98萬元�����、3577.47萬元�、4804.03萬元。

2���、創(chuàng)業(yè)板

數(shù)據(jù)來源:大象研究院

2021年創(chuàng)業(yè)板IPO排隊時長為368天�����,全年新增上市企業(yè)共計199家���。新增的199家企業(yè)在創(chuàng)業(yè)板的IPO排隊過程中�����,

受理到上會用時174天�;

過會到提交注冊用時76天�����;

提交注冊到同意注冊用時74天�����;

同意注冊到上市用時43天。

其中��,上市最快的企業(yè)為“恒輝安防”�,從受理到上市用時178天。

恒輝安防是一家專注于手部安全防護(hù)用品的研發(fā)�、生產(chǎn)及銷售,主要產(chǎn)品為具有防切割��、?高耐磨�、抗穿刺、耐高/低溫����、防化�����、防油污���、防震等功能的各類功能性安全防護(hù)手套�,以及少量普通安全防護(hù)手套及其他防護(hù)用品���。

在2017年�、2018年、2019年營收分別為4.48億元�、5.11億元、5.97億元�;分別實(shí)現(xiàn)凈利潤為3721萬元、7216萬元�����、9994萬元.

上市最慢的企業(yè)為“凱旺科技”�,從受理到上市用了543天。

凱旺科技是一家專注于電子精密線纜連接組件的研發(fā)�����、生產(chǎn)和銷售的高新技術(shù)企業(yè)�����,在國內(nèi)電子精密線纜連接組件行業(yè)安防應(yīng)用領(lǐng)域中擁有一定的市場地位���。在2018年至2020年度凱旺科技營業(yè)收入分別為3.64億元����、4.43億元、4.37億元�,分別實(shí)現(xiàn)凈利潤1698.4萬元、4724.61萬元��、4071.77萬元���。

3���、主板

數(shù)據(jù)來源:大象研究院

2021年主板IPO排隊時長為574天�����,全年新增主板上市企業(yè)122家。新增的122家企業(yè)在主板IPO過程中��,

受理到預(yù)披更新用時289天�����;

預(yù)披更新到上會用時166天;

過會到獲取批文用時86天�����;

批文到上市用時33天��。

上市最快的企業(yè)為“中國電信”���,從受理到上市用時116天��。

中國電信擬申請本次A股發(fā)行并在上海證券交易所主板上市�����。實(shí)際募集資金扣除發(fā)行費(fèi)用后�����,將用于5G產(chǎn)業(yè)互聯(lián)網(wǎng)建設(shè)項目�����、云網(wǎng)融合新型信息基礎(chǔ)設(shè)施項目及科技創(chuàng)新研發(fā)項目等����。

2018年-2020年度營業(yè)收入分別達(dá)到3749.3億元、3722.0億元����、3899.4億元;分別實(shí)現(xiàn)凈利潤204.3億元�����、205.2億元�、208.6億元。

上市最慢的企業(yè)為“長江材料”���,從受理到上市用時2009天�����。

長江材料是國內(nèi)大型專業(yè)覆膜砂生產(chǎn)供應(yīng)商及廢(舊)砂資源化解決方案提供 商��,具備以下能力:原砂開采與加工�,鑄造用覆膜砂����、砂芯和鑄造輔料生產(chǎn),鑄 造廢(舊)砂再生技術(shù)和設(shè)備的研發(fā)生產(chǎn)����,壓裂支撐劑生產(chǎn)。形成了原料自給��、 產(chǎn)品生產(chǎn)及延伸制造���、鑄造廢(舊)砂循環(huán)利用的一體化綜合服務(wù)優(yōu)勢����。

2018年-2020年��,實(shí)現(xiàn)營業(yè)收入分別為7.49億元��、8.62億元�����、9.46億元���,分別實(shí)現(xiàn)凈利潤9240.88萬元�����、1.04億元��、1.20億元��。營業(yè)收入及凈利潤均保持穩(wěn)健增長����。

那么以板塊為基準(zhǔn)對比,主板和科創(chuàng)板�,創(chuàng)業(yè)板之間差距大嗎?體現(xiàn)在哪些方面呢���?

首先��,各板塊IPO排隊時長對比:

數(shù)據(jù)來源:大象研究院

在各板塊的IPO排隊時長看���,速度最快的為科創(chuàng)板�����,平均IPO排隊的時間為330天����;

其次是創(chuàng)業(yè)板�����,時間為367天�;

最慢的為主板,排隊時間達(dá)574天��,相當(dāng)于科創(chuàng)板加創(chuàng)業(yè)板兩個板塊的排隊時長��。

這也側(cè)面證明了主板在審核上的嚴(yán)格程度與科創(chuàng)板和創(chuàng)業(yè)板相比����,要高的多。

其次��,各板塊在不同環(huán)節(jié)的排隊時長分布情況看:

數(shù)據(jù)來源:大象研究院

最直觀的情況是主板��,那個受理到預(yù)披更新這個環(huán)節(jié)的等待時間特別長�����。

而這主要是兩個方面的原因:一方面是反饋時間��,申報到預(yù)披露更新階段是預(yù)審員審核的主要時期����,反饋時間受證監(jiān)會審核政策影響較大;另一方面是反饋難易程度�����,不同企業(yè)規(guī)范程度不同���,因此反饋次數(shù)和反饋問題的解決時長存在較大差異�����,不少企業(yè)在審核期間出現(xiàn)問題導(dǎo)致上市延誤����,包括并不止商標(biāo)技術(shù)存在糾紛訴訟���、性質(zhì)較嚴(yán)重的違法行為�、產(chǎn)品質(zhì)量出現(xiàn)重大問題��、同行業(yè)企業(yè)相比存在異常等�,這些問題未必會對企業(yè)造成實(shí)質(zhì)性障礙,但容易拖慢上市進(jìn)度��。

科創(chuàng)板與創(chuàng)業(yè)板的申報時長各個環(huán)節(jié)都分布的比較均勻且相似���。但總的來說���,相比之下科創(chuàng)板從申報到上市的速度都要比創(chuàng)業(yè)板略快一些。

而這種均勻和相似也體現(xiàn)在各板塊頭部尾部的申報時長差上���。

數(shù)據(jù)來源:大象研究院

三個板塊的頭尾部差從高到低分別為:

主板(1893天)大于創(chuàng)業(yè)板(365天)大于科創(chuàng)板(362天)。

其中創(chuàng)業(yè)板和科創(chuàng)板的申報時長的頭尾部差距非常接近����,而主板的起伏則與另外兩個板塊背道而馳,最快的比前兩個板塊更快����,最慢的甚至比兩個板塊的存在時長都長,深刻演繹出了過山車般的申報差��。

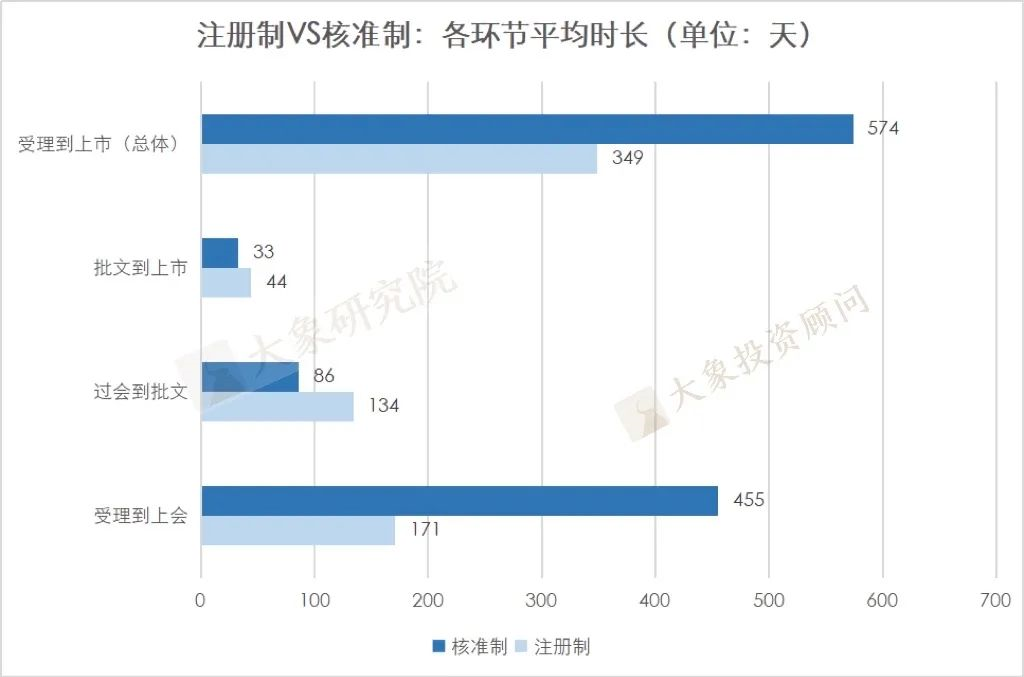

據(jù)大象君統(tǒng)計,注冊制IPO(不包括北交所)上市企業(yè)共計361家��,核準(zhǔn)制IPO(即主板)共計122家�。

1����、注冊制

注冊制IPO從受理到上市的平均排隊時長:349天�。

其中�����,從受理到上會用時171天����;

從過會到獲取批文用時134 天;

從批文到發(fā)行上市用時44天����。

2、核準(zhǔn)制

核準(zhǔn)制IPO從受理到上市的平均排隊時長:574天。

其中�,從受理到上會用時455天;

從過會到獲取批文用時86天�����;

從批文到發(fā)行上市用時33天���。

兩種制度對比來看:

根據(jù)2021年IPO上市企業(yè)的排隊時長來看����,注冊制IPO和核準(zhǔn)制IPO的排隊總時長差異較大�����,注冊制IPO比核準(zhǔn)制要快250天����。

且值得注意的是,雖然核準(zhǔn)制IPO排隊上會更耗時間��,但獲取批文和發(fā)行上市比注冊制快��。

而從兩種制度的申報時間的環(huán)節(jié)分配情況上看:

數(shù)據(jù)來源:大象研究院

在IPO排隊上會環(huán)節(jié)��,核準(zhǔn)制的耗時更長��。從受理到上會注冊制約需要171天�����,但核準(zhǔn)制IPO要比注冊制多耗時284天����,需整整455天的排隊時間才能上會。

在從過會到上市環(huán)節(jié)�����,核準(zhǔn)制耗時更短�����。由于審核流程不同(注冊制IPO過會后需報送證監(jiān)會�,等待證監(jiān)會注冊),且注冊制申報企業(yè)過多�����,注冊制從過會到上市的排隊時長為178天����。而核準(zhǔn)制IPO從過會到上市的排隊時長比注冊制快59天,僅需119天�。

2021年全年的企業(yè)上市排隊情況如下:分板塊看,從申報到上市最快速的為科創(chuàng)板��,最慢為主板���;分制度看���,最快速的為注冊制。

影響排隊IPO的時長主要因素一是證監(jiān)會審核政策���;二是IPO企業(yè)本身的規(guī)范程度�����;三是企業(yè)和中介機(jī)構(gòu)的配合程度�����。

前者我們往往難以預(yù)判�,需要通過不斷地比較總結(jié)才能得出一些跡象;但后面兩個原因則幾乎完全靠企業(yè)的主觀能動性���。

基于此�����,我們能明確在企業(yè)申報IPO申報過程中�����,對于效率的把握企業(yè)在某種程度上是掌握了極大的權(quán)利和作用����。

對此我們有三點(diǎn)建議為企業(yè)IPO申報增速調(diào)效�。

首先是選擇恰當(dāng)?shù)纳陥髸r間。何時申報既取決于企業(yè)自身的經(jīng)營情況和規(guī)范程度��,也需考慮證監(jiān)會的政策情況�����,因此關(guān)于政策時機(jī)的選擇上�����,企業(yè)需要具有一定的前瞻性�����,充分�����、準(zhǔn)確的讀懂政策�,果斷入場。

其次為規(guī)范企業(yè)經(jīng)營����,提升企業(yè)業(yè)績。IPO在審期間�����,擬上市公司一方面要規(guī)范經(jīng)營��,低調(diào)行事��,盡量避免發(fā)生重大違法、訴訟糾紛����、安全事故、媒體不利報道等事件����。另一方面,在規(guī)范財務(wù)核算���,努力提升企業(yè)業(yè)績����,避免利潤大幅下滑����。內(nèi)外一致的保持著穩(wěn)定、持續(xù)���、良好經(jīng)營的姿態(tài)�。

最后則是盡可能在中介機(jī)構(gòu)的選擇前盡可能的溝通了解��,以便后續(xù)相互配合����,提高工作效率和工作質(zhì)量。

中介機(jī)構(gòu)尤其是保薦機(jī)構(gòu)合理安排工作進(jìn)度是效率的最關(guān)鍵點(diǎn)�����!提高信息披露質(zhì)量�����,擬上市公司則需要及時為中介機(jī)構(gòu)提供準(zhǔn)確完整的底稿資料和統(tǒng)計數(shù)據(jù)�����,同時公司實(shí)際控制人��、董秘����、財務(wù)總監(jiān)等高級管理人員應(yīng)當(dāng)高度重視并及時進(jìn)行監(jiān)督協(xié)助,實(shí)現(xiàn)共贏局面�����。

以上����,祝愿各位擬上市企業(yè)能高效過會�,成功敲鐘�����。