2021年至今VC/PE戰(zhàn)績(jī)盤(pán)點(diǎn):高瓴�、深創(chuàng)投交替第一,醫(yī)療健康行業(yè)賬面回報(bào)倍數(shù)最高

日期:

2022-04-28

瀏覽次數(shù):

270

去年以來(lái)����,新股上市首日破發(fā)現(xiàn)象屢屢出現(xiàn),上市企業(yè)背后的一眾VC/PE(風(fēng)險(xiǎn)投資/私募股權(quán)投資)機(jī)構(gòu)顯得有點(diǎn)失落�����。

破發(fā)頻繁的日子里,有人開(kāi)始重新考慮并購(gòu)市場(chǎng)�����,有人選擇冷靜審視市場(chǎng)�,尋求真正市場(chǎng)需求和痛點(diǎn),接下來(lái)大象君將以并購(gòu)及VC/PE機(jī)構(gòu)為主題��,為各位展現(xiàn)IPO背后的分化背景和原因��,本篇主要講述VC/PE機(jī)構(gòu)���。

以下是大象君研究了自去年到今年一季度的VC/PE(風(fēng)險(xiǎn)投資/私募股權(quán)投資)機(jī)構(gòu)在中國(guó)的情況�����,分機(jī)構(gòu)投資的市場(chǎng)情況及IPO退出后概況兩部分為大家展示最真實(shí)的市場(chǎng)動(dòng)態(tài)���。

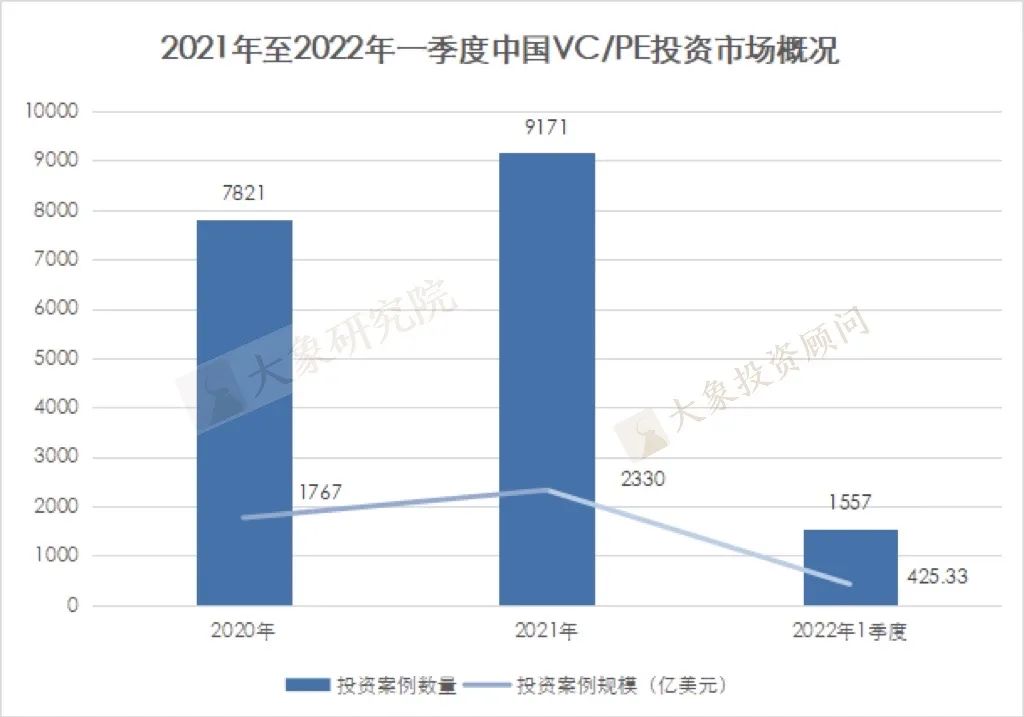

2021年��,中國(guó)VC/PE市場(chǎng)投資案例數(shù)量9171起�,同比上升17%�����。投資案例規(guī)模達(dá)2330億美元�。這是自18年以來(lái)資管新規(guī)出臺(tái)及緊接疫情后的首次上升�����,2021年在疫情的有效控制和政策完善支持下�����,市場(chǎng)整體回溫顯著����。來(lái)到2022年一季度,在中美貿(mào)易沖突加劇�、國(guó)際形勢(shì)不穩(wěn)定、新冠植株變異疫情形勢(shì)升級(jí)等背景下���,投資案例及投資案例規(guī)模雙雙減緩。

市場(chǎng)上的規(guī)模起起伏伏,市場(chǎng)內(nèi)有什么動(dòng)態(tài)值得留意呢����?2、項(xiàng)目排行情況

以融資金額����、估值大小為維度來(lái)衡量項(xiàng)目,2021年的最值得關(guān)注的項(xiàng)目情況如下(一季度項(xiàng)目情況單薄���,不例入對(duì)比參考):

估值前三的行業(yè)分別為:細(xì)分領(lǐng)域?yàn)樯缃簧鐓^(qū)的小紅書(shū)���;細(xì)分領(lǐng)域?yàn)榭爝f服務(wù)的極兔快遞;細(xì)分領(lǐng)域?yàn)榛ヂ?lián)網(wǎng)物流的貨拉拉�����。

融資金額前十項(xiàng)目

融資金額前三的行業(yè)分別為:細(xì)分領(lǐng)域?yàn)槲飿I(yè)投資的小紅書(shū)���;細(xì)分領(lǐng)域?yàn)殡姵胤?wù)的蜂巢能源��;細(xì)分領(lǐng)域?yàn)榭爝f的極兔快遞��。

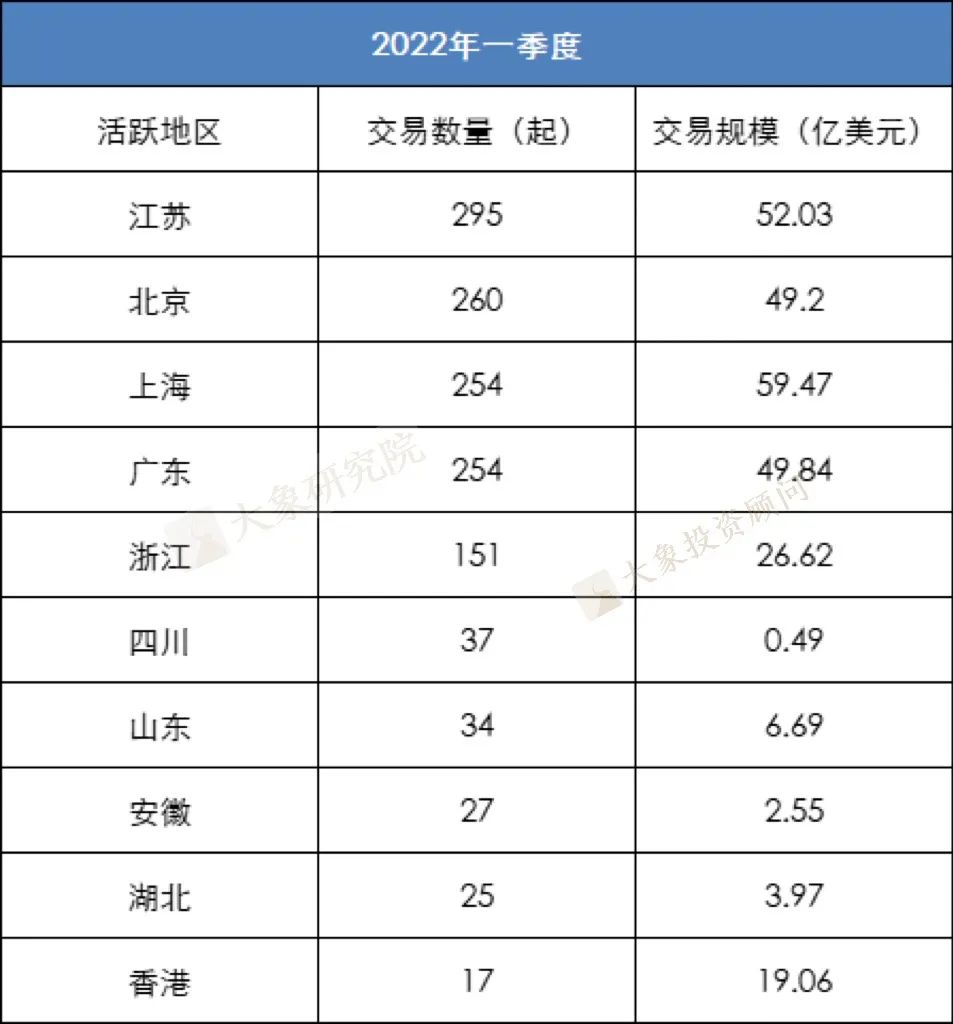

以交易數(shù)量(起)來(lái)衡量各地區(qū)的活躍度,中國(guó)VC/PE市場(chǎng)各地區(qū)上又有什么樣的特點(diǎn)���?2021年活躍度最高的為上海����,其次為北京��、第三名為廣東�����。其中值得留意的有兩點(diǎn)�,一是排名第六位的四川省在交易數(shù)量及規(guī)模上都與第五名的浙江省相差超一倍,市場(chǎng)分層明顯�����;二則是北京雖然交易數(shù)量跑輸上海����,但交易規(guī)模卻高出上海一大截。結(jié)合前面提到的融資排名前十的項(xiàng)目情況����,上海的項(xiàng)目上榜3家����,北京上榜0家��,我們得出一個(gè)可能性,即2021年中國(guó)VC/PE市場(chǎng)的上海市的項(xiàng)目很大概率存在兩級(jí)分化的情況�。

2022年一季度的地區(qū)活躍情況�,前四名與2021年保持一致,仍舊為北上廣及江蘇省�,活躍度上幾個(gè)地區(qū)前后次序有變動(dòng),江蘇省從2021年的第四名逆襲為第一�����,除此之外其余地區(qū)排序上遞延后與2021年一致���。

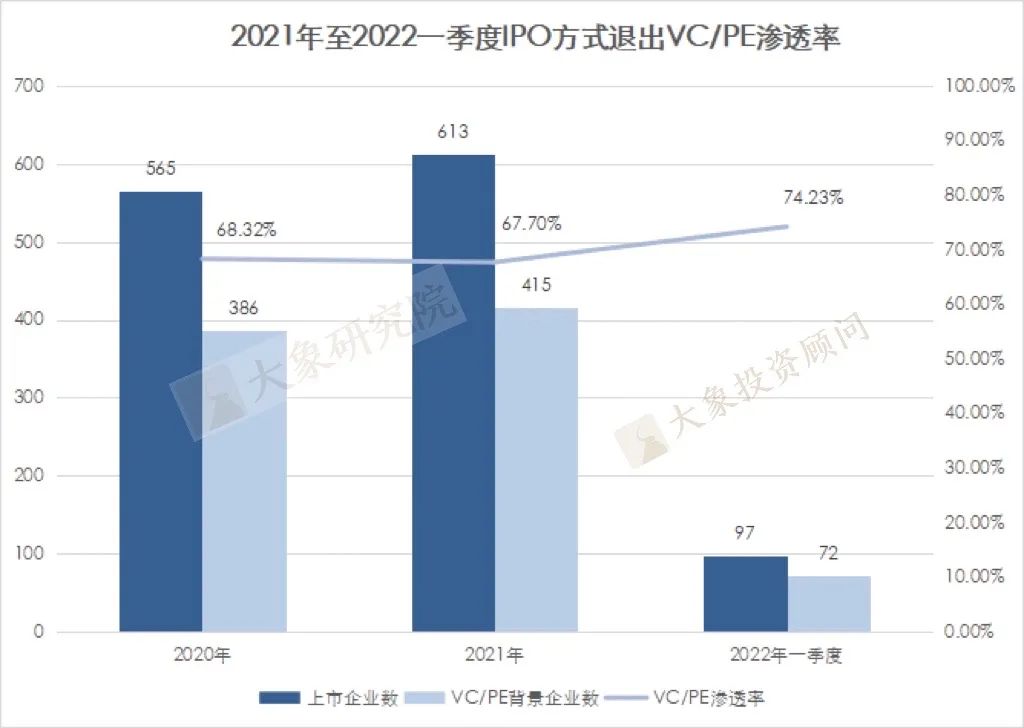

2021年共有613家中企實(shí)現(xiàn)IPO上市����,其中有415家上市公司背后有VC/PE機(jī)構(gòu)背景����,滲透率為67.7%���,同比情況基本持平��,仍在十年峰值�;2022年一季度IPO節(jié)奏整體減緩,相應(yīng)地VC/PE支持的上市企業(yè)數(shù)量和融資金額也有所回落���,共計(jì)97家中國(guó)企業(yè)成功上市,其中有72家具備VC/PE背景的中企上市�����,VC/PE機(jī)構(gòu)的IPO滲透率為74.23%�。

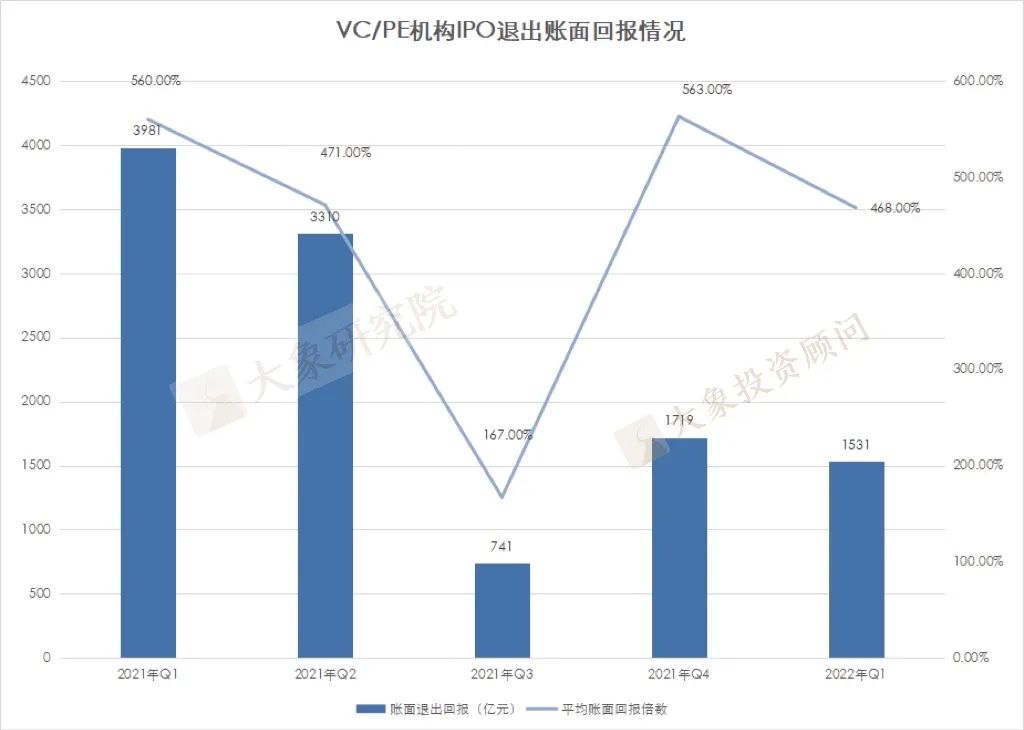

其中,2021年至2022年Q1的成功IPO后退出的賬面回報(bào)額總規(guī)模11282億元����。2022年Q1賬面回報(bào)總規(guī)模和平均賬面回報(bào)率均有所下跌,主要集中在高端制造����、醫(yī)療健康及IT信息化板塊�����。

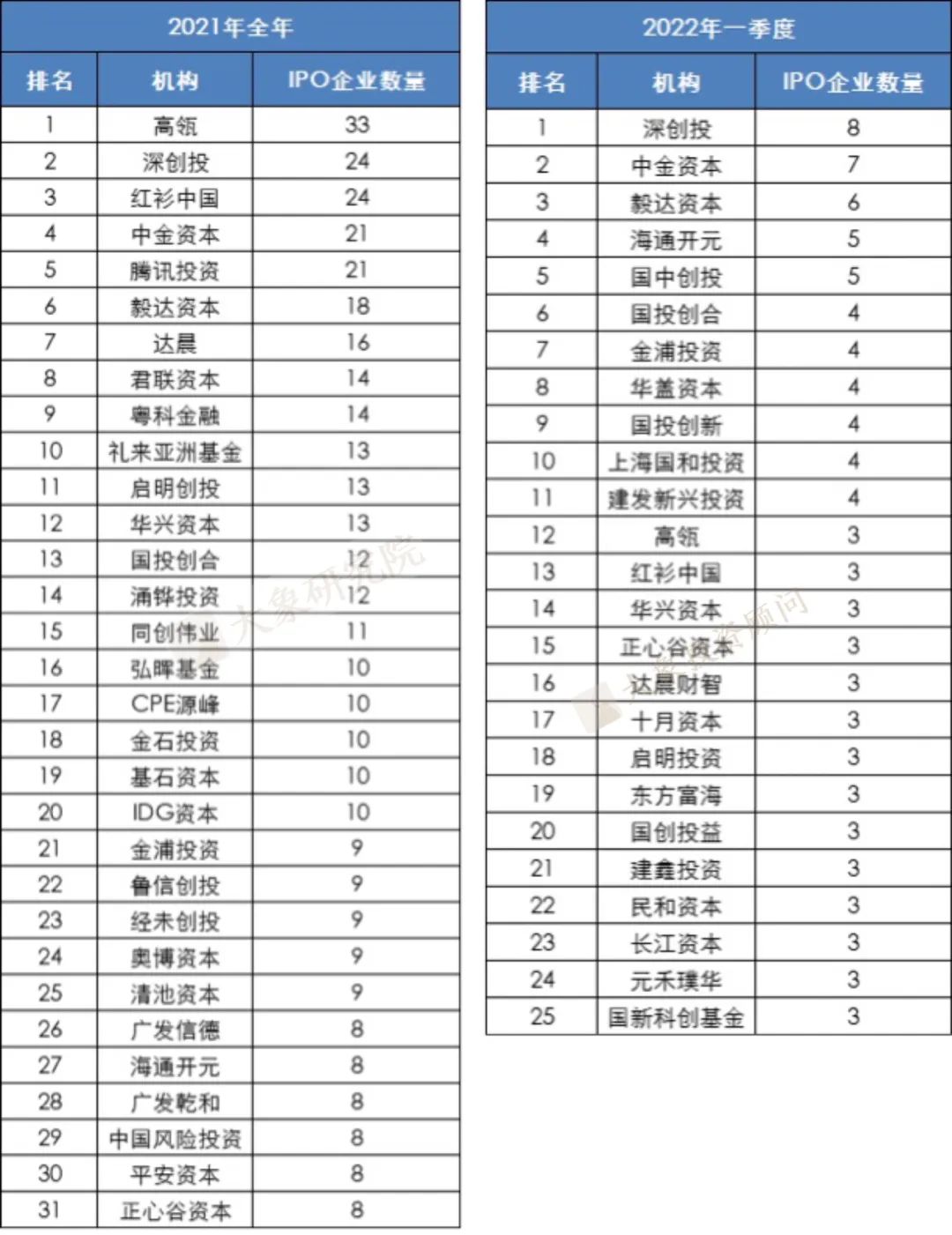

3、VC/PE機(jī)構(gòu)戰(zhàn)績(jī)在各大VC/PE機(jī)構(gòu)在2021年及2022Q1季度的戰(zhàn)績(jī)表現(xiàn)上看(統(tǒng)計(jì)機(jī)構(gòu)僅以VC/PE階段投資IPO數(shù)量8及8家以上的機(jī)構(gòu)):年榜首為高瓴��,參投企業(yè)中共計(jì)33家成功IPO;深創(chuàng)投及紅杉中國(guó)并列第二��,參投的企業(yè)中共計(jì)皆有24家成功IPO����;第三為中金資本及騰訊投資并列�,參投的企業(yè)中皆有21家成功IPO��。

2022年Q1季度出了現(xiàn)了新情況���,中部機(jī)構(gòu)迎來(lái)春天��,最多有21家機(jī)構(gòu)參投超過(guò)3個(gè)IPO項(xiàng)目����,其中深創(chuàng)投參投8家IPO奪冠,中金資本����、毅達(dá)資本分別參投7家��、6家排名第二第三�。

根據(jù)大象研究院統(tǒng)計(jì)表明����,2021年的VC/PE滲透率分行業(yè)看在人工智能、醫(yī)療健康��、IT及信息化領(lǐng)域上都超八成����,在疫情及國(guó)際形式催化下��,醫(yī)療健康��、IT及信息化賬面退出額均超千億�����,機(jī)構(gòu)參投積極度活躍�����。

總結(jié)去年到今年一季度的行情來(lái)看,整個(gè)市場(chǎng)呈現(xiàn)回暖的趨勢(shì)�����,經(jīng)歷前三年國(guó)際政策實(shí)施后��,從高速度外延式擴(kuò)張轉(zhuǎn)變?yōu)楦哔|(zhì)量?jī)?nèi)涵式發(fā)展的過(guò)程��,接下來(lái)中國(guó)的私募股權(quán)市場(chǎng)將在新發(fā)展階段的基礎(chǔ)上持續(xù)保持高質(zhì)量發(fā)展�。

結(jié)合證監(jiān)會(huì)主席易會(huì)滿(mǎn),曾在中國(guó)證券投資基金業(yè)協(xié)會(huì)第三屆會(huì)員代表大會(huì)上提到支持創(chuàng)新創(chuàng)業(yè)和轉(zhuǎn)型升級(jí)�,并強(qiáng)調(diào)私募股權(quán)和創(chuàng)投基金對(duì)于促進(jìn)創(chuàng)新資本形成。從中也能瞥見(jiàn)國(guó)家對(duì)資本市場(chǎng)的重視和向好的決心�。

轉(zhuǎn)換形態(tài)型后的VC/PE機(jī)構(gòu)�,能否承受住迎接市場(chǎng)的考驗(yàn)?在經(jīng)歷了2021年的第一波回溫后���,迎來(lái)稍遇冷一季度后�,市場(chǎng)的走向似乎更加的撲所迷離���。

未來(lái)的私募股權(quán)市場(chǎng)���,機(jī)構(gòu)們除了足夠的前瞻性研究和資源整合能力,或許還有很多需要探索的地方��。