重磅!2022年上半年券商承銷收入榜單出爐���,前三券商占一半

日期:

2022-07-12

瀏覽次數(shù):

116

2022年上半年正式收官��,隨著今年6月最后一場審核會議,各家券商紛紛交出投行業(yè)務(wù)“半年考”的成績單����。

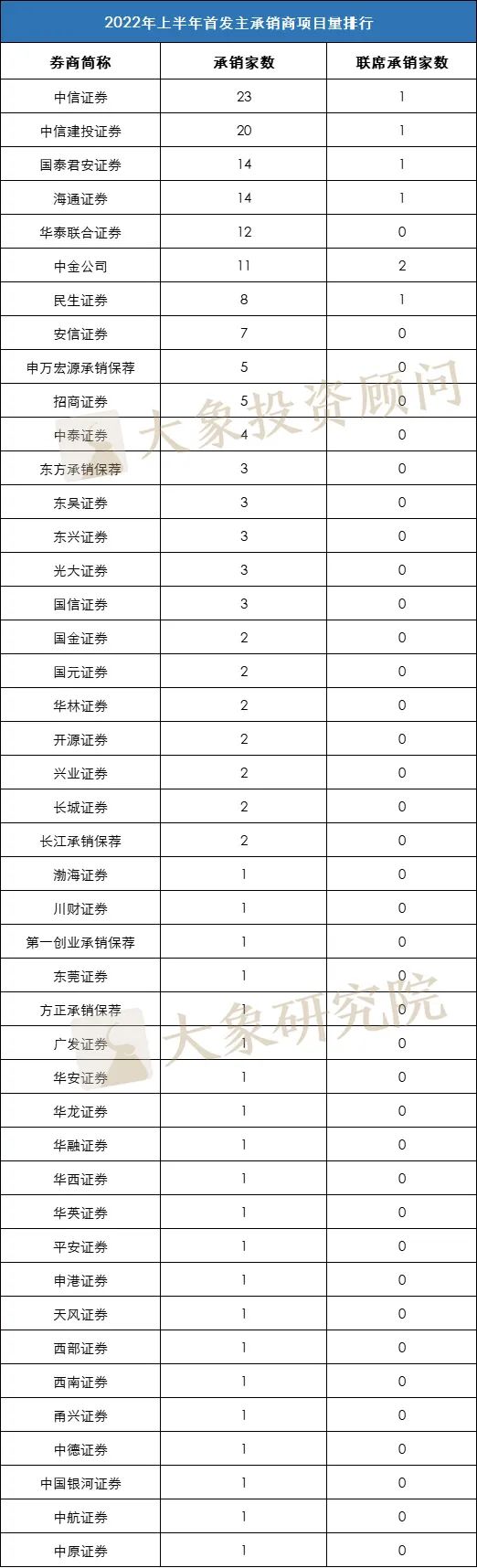

據(jù)大象君統(tǒng)計(jì),2022年上半年共有169家企業(yè)上市����,逾八成以注冊制方式發(fā)行。融資規(guī)模為38044.35億元���。其中北交所企業(yè)為19家�,創(chuàng)業(yè)板68家,科創(chuàng)板53家��,主板29家�,相比去年同期的259家下降34.7%,IPO募資規(guī)模則相比去年的2590.07億元同比增長18%�����。有44家券商承擔(dān)了169家A股IPO項(xiàng)目��,從保薦項(xiàng)目數(shù)量看��,中信證券保薦項(xiàng)目為23家居首���,中信建投20家排名第二�。IPO承銷費(fèi)用方面���,收入前十家的券商占據(jù)更高市場份額��。據(jù)大象君統(tǒng)計(jì)�����,按上市日期來看��,44家券商IPO首發(fā)數(shù)據(jù)看��,排名前十的券商保薦家數(shù)達(dá)119家�,占總數(shù)169家比例達(dá)七成。其中中信證券���、中信建投分別以23家�、20家的數(shù)量領(lǐng)跑����,國泰君安、海通證券����、華泰聯(lián)合證券和中金公司上半年IPO家數(shù)也都超過了10家。

數(shù)據(jù)來源:大象研究院

注:聯(lián)合主承銷商拆開來計(jì)算��;按發(fā)行統(tǒng)計(jì)�。

按上市日期來看,上半年主承銷券商的承銷收入達(dá)137.18億元��,較去年的124億有所增加�����,并且更加向頭部集中��。較去年同期相比����,IPO數(shù)量下降但融資金額有所增長。

資深人士表示���,IPO數(shù)量減少主要同上半年市場環(huán)境有關(guān)��;募集金額變化則是因?yàn)槿ツ晖谧灾葡滦鹿杀F(tuán)壓價����,導(dǎo)致單只新股的平均募資額較小���,下半年發(fā)行節(jié)奏會有所加快�。

據(jù)統(tǒng)計(jì),截止到2022年6月30號���,共有44家券商投行擔(dān)任了IPO上市企業(yè)的主承銷機(jī)構(gòu)�。

表現(xiàn)最突出是�����,中信證券��,承銷及保薦收入19.68億元��;排在第二的是�����,中信建投���,承銷及保薦收入17.74億元�;排在第三的是����,國泰君安,承銷及保薦收入15.32億元��。2022年上半年����,排名前三家券商首發(fā)募集金額合計(jì)就占一半的市場份額,投行頭部效應(yīng)顯著�����。去年同期���,保薦承銷收入排在前三的也是這三家頭部投行���,但排名有所不同,依次為中信證券����、中金公司及中信建投。注:“承銷收入”按照承銷商實(shí)際配額統(tǒng)計(jì),如果沒有公布實(shí)際配額����,則按照聯(lián)席承銷商數(shù)量做算數(shù)平均分配。

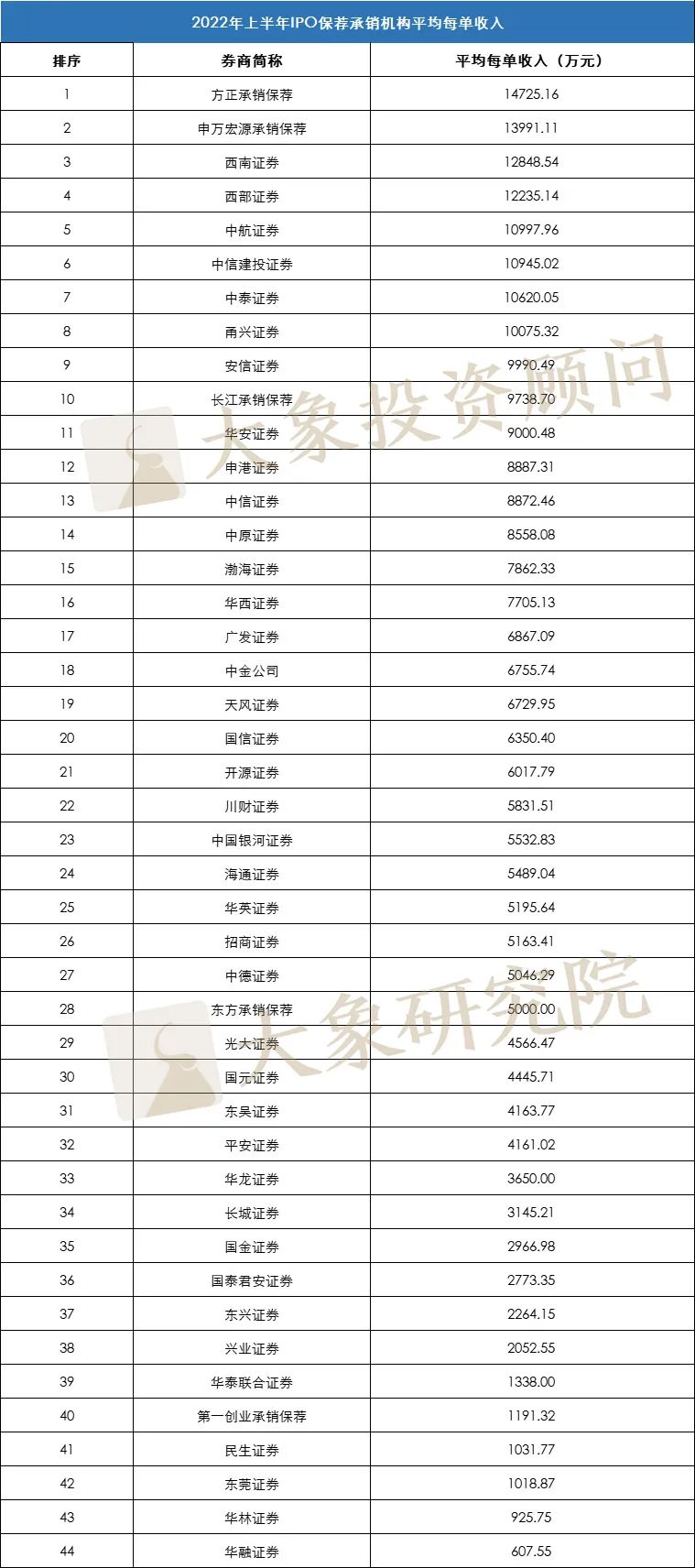

在行業(yè)整體主承銷收入有所減少的情況下�,頭部投行優(yōu)勢顯現(xiàn)。去年上半年僅有2家投行主承銷收入超10億元��,而今年上半年則擴(kuò)容至5家���,分別是中信證券�����、中信建投�����、國泰君安����、海通證券和中金公司�����。從同比變動來看���,除了排在第三的是���,西南證券,平均每單1.28億元��。海通證券同比略降以外���,另外4家排名前五的頭部投行均實(shí)現(xiàn)同比增長�����;排名前20位的券商��,則僅有四成券商主承銷收入呈現(xiàn)正增長�。? ? ? ? ? ? ? ? ? ? ? ? ?2022年上半年IPO保薦承銷機(jī)構(gòu)平均每單收入

業(yè)內(nèi)人士看來�,承銷保薦業(yè)務(wù)是投行最為主要的業(yè)務(wù),其業(yè)務(wù)增長與排名較大程度上決定了投行業(yè)務(wù)表現(xiàn)�。

2022年上半年,平均每單承銷保健收入第一的是�,方正承銷保薦����,1.47億元���;

排在第二的是���,申萬宏源,平均每單1.40億元����;

排在第三的是,西南證券���,平均每單1.28億元����。

數(shù)據(jù)來源:wind����、大象研究院

注:聯(lián)合主承銷商拆開來計(jì)算

2022年上半年承銷保薦費(fèi)前十公司

2022年上半年保薦承銷費(fèi)最高的上市公司為中國移動,高達(dá)5.40億元��;第二是天岳先進(jìn)����,保薦承銷費(fèi)為3.19億元��,第三是翱捷科技-U���,保薦承銷費(fèi)為3.10億元����。

數(shù)據(jù)來源:大象研究院

IPO項(xiàng)目向頭部券商集中顯著

整體來看�����,A股市場IPO項(xiàng)目供給量充足��,頭部券商包攬市場上大部分IPO項(xiàng)目���,且平均保薦項(xiàng)目數(shù)量遠(yuǎn)高于市場整體平均水平����。

正因?yàn)樽灾聘母锏某掷m(xù)深入����,使得A股市場支持科技創(chuàng)新和實(shí)體經(jīng)濟(jì)的水平不斷提升,券商服務(wù)實(shí)體經(jīng)濟(jì)的勢頭也更加積極踴躍����。尤其是頭部券商,在保薦項(xiàng)目數(shù)量��、項(xiàng)目質(zhì)量和項(xiàng)目經(jīng)驗(yàn)等方面����,均展現(xiàn)出較強(qiáng)的規(guī)模效應(yīng)和頭部效應(yīng)�。大型IPO和IPO超募助力了券商承銷規(guī)模的增長�����。具體來看�����,“IPO大單”更青睞于中信證券�、中信建投等頭部券商���。截至6月30日����,年內(nèi)上市新股募資總額前三名是中國移動�����、中國海油和晶科能源��。其中���,中國移動由中信證券和中金公司聯(lián)合保薦���,募資總額為519.81億元���。中國海油的主承銷商為中信證券、中金公司和中銀國際證券��,募資總額為322.92億元���。晶科能源由中信證券和中信建投聯(lián)合保薦�,募集總額為100億元��。

上述幾家“IPO大單”就為中信證券和中信建投分別帶來超3億元和超2億元的承銷保薦收入。