跟據(jù)證監(jiān)會披露的《第十八屆發(fā)審委2018年第9-10次會議審核結(jié)果公告》消息,3月26日5家企業(yè)首發(fā)上會�����,4家過會�。

拉卡拉支付股份有限公司(首發(fā))獲通過。

中簡科技股份有限公司(首發(fā))獲通過�。

浙江運達風電股份有限公司(首發(fā))獲通過。(大象投顧客戶)

杭州天元寵物用品股份有限公司(首發(fā))未通過�。

廣東日豐電纜股份有限公司(首發(fā))獲通過�。

這是第十八屆發(fā)審委上任以來的第4場IPO����,前三場都是一天審核1家企業(yè)的“VIP”服務(wù),保持了100%通過率�,而此次一天審核5家企業(yè),可能是發(fā)審委已經(jīng)熟悉了正式流程���,審核提速�。

01

拉卡拉支付股份有限公司(首發(fā))獲通過

拉卡拉支付股份有限公司(以下簡稱“拉卡拉”)擬于創(chuàng)業(yè)板上市����,發(fā)行不超過4001萬股,占發(fā)行后總股本的比例不低于10%����,預(yù)計募集資金20億元,用于第三方支付產(chǎn)業(yè)升級項目����。

本次IPO保薦機構(gòu)為中信建投證券,發(fā)行人會計師為立信����,發(fā)行人律師為北京市中倫�。

拉卡拉所處的第三方支付領(lǐng)域�����,包括為商戶提供收單服務(wù)�、個人支付業(yè)務(wù)、增值金融業(yè)務(wù)以及積分購業(yè)務(wù)�����。

公司不存在控股股東����、實際控制人����。聯(lián)想控股持有拉卡拉31.38%股份,為拉卡拉的第一大股東����。

上市之路坎坷

拉卡拉沖擊IPO之路并非一帆風順。2016年2月�,拉卡拉嘗試用資產(chǎn)注入的方式,重組上市公司“西藏旅游”�����。重組預(yù)案公布后引起諸多質(zhì)疑,市場認為西藏旅游通過精妙設(shè)計故意規(guī)避借殼��,上交所也連續(xù)發(fā)出多封重組問詢函��,要求公司進行解釋說明����。在重重壓力下,西藏旅游在去年6月份終止與拉卡拉的重組����。

之后,拉卡拉在2016年10月��,拆分成支付和金融服務(wù)兩個公司���,前者是拉卡拉支付����,主營收單��、征信��、證券等業(yè)務(wù);后者是考拉金服��,主營小額貸款�、理財產(chǎn)品等業(yè)務(wù)。此次IPO�����,系拉卡拉獨立拆分“拉卡拉支付”業(yè)務(wù)上市����,而非集團層面的IPO����。

2017年9月7日,證監(jiān)會公布IPO中止審查名單中���,拉卡拉名列其中�,中止原因為申請文件不齊備等導(dǎo)致審核程序無法繼續(xù)��。據(jù)拉卡拉有關(guān)負責人表示�,中止審查的原因是律師事務(wù)所更換簽字律師,其后恢復(fù)正常審核�����。

營收凈利潤顯著增長

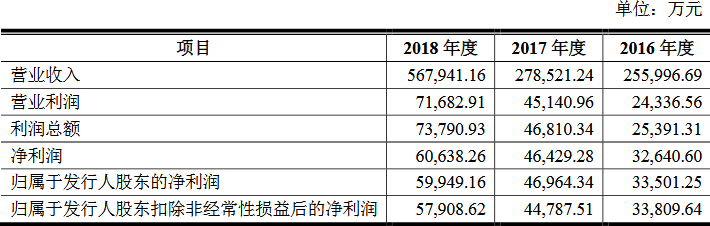

招股書顯示�����,2016至2018年度���,公司營業(yè)收入分別為25.60億元��、27.85億元和56.79億元���。同期,凈利潤分別為3.26億元����、4.64億元和6.06億元。

收單業(yè)務(wù)提升,個人業(yè)務(wù)下滑

2016-2018年����,拉卡拉的收單業(yè)務(wù)占比大幅提升,這是拉動公司營業(yè)收入快速增長的主要原因����。

招股書顯示,2016至2018年����,拉卡拉支付收單業(yè)務(wù)營收占比分別為49.58%、85.15%�����、89.29%�����,收單業(yè)務(wù)金額從2016年的12.7億元增長到2018年的50.7億元�����。

營收貢獻度第二是硬件銷售及服務(wù)����,2016-2018年,營收占比分別為9.31%��、11.37%和8.49%����。

最后是個人支付業(yè)務(wù),2016-2018年營收占比下滑明顯���,從5.16%下滑至1.9%�����。

?

02

中簡科技股份有限公司(首發(fā))獲通過

中簡科技股份有限公司(以下簡稱“中簡科技”)擬在創(chuàng)業(yè)板公開發(fā)行不超過4000萬股�����,占發(fā)行后總股本的10%��。本次IPO計劃募集資金約2.34億元�,用于1000噸/年國產(chǎn)T700級碳纖維擴建項目��。保薦機構(gòu)為光大證券��,發(fā)行人律師為大華,發(fā)行人會所為北京市海潤�����。

中簡科技是一家專業(yè)從事高性能碳纖維及相關(guān)產(chǎn)品研發(fā)��、生產(chǎn)����、銷售和技術(shù)服務(wù)的高新技術(shù)企業(yè),打破了國外廠商對于此類產(chǎn)品的壟斷����。其主要客戶是國內(nèi)大型航空航天企業(yè)集團。

凈利潤大幅上漲

2014-2016年及2017年上半年���,中簡科技實現(xiàn)營業(yè)收入6029.41萬元�����、13624.18萬元�����、15041.66萬元和7183.45萬元�����,同期凈利潤分別為1217.17萬元���、4679.71萬元�、5983.89萬元和3968.08萬元�。營收和凈利潤連年上漲。

毛利率高于同行業(yè)

報告期內(nèi)���,中簡科技毛利率水平一直處于非常高的水平�����,且逐年遞增���。2015年度較上年度毛利率提高了16.32個百分點�,2017年上半年較2016年度提高了6.42個百分點����。公司介紹毛利率提高主要系軍品訂單大幅增加,在銷售價格相對穩(wěn)定的情況下��,隨著產(chǎn)量的提高��,單位產(chǎn)品成本降低���,導(dǎo)致碳纖維及織物毛利率顯著上升�。

航空航天高端碳纖維領(lǐng)域的競爭相對起點較高����,進而也造成整體的毛利率水平較高,但為何逐年遞增���,招股書中并沒有給出詳細解釋����。

應(yīng)收賬款金額較大

中簡科技的應(yīng)收賬款金額較大�,且在流動資產(chǎn)中所占比重偏高。2014 年-2016 年和2017年6 月末�����,公司應(yīng)收賬款占流動資產(chǎn)的比重分別為46.16%�、29.40%、39.50%和38.29%�����。

公司解釋稱這主要與航空航天行業(yè)的特性有關(guān)�����,通常情況�,航空航天裝備的產(chǎn)業(yè)鏈和生產(chǎn)周期較長,貨款的結(jié)算周期一般相對較長��。

03

浙江運達風電股份有限公司(首發(fā))獲通過

浙江運達風電股份有限公司(以下簡稱“運達風電”)擬在深交所發(fā)行不超過7,349萬股�,占發(fā)行后總股本的比例不低于25.00%。擬募集資金約7.95億元��。保薦機構(gòu)為財通證券���,發(fā)行人律師為國浩��,發(fā)行人會所為天健�����。

運達風電是一家國企��,前身是浙江省機電研究院風電研究所�。它的控股股東是浙江省機電集團有限公司,占公司61.23%的股份���,實際控制人為浙江省國資委�。

公司的主營業(yè)務(wù)為大型風力發(fā)電機組的研發(fā)����、生產(chǎn)和銷售。公司目前產(chǎn)品主要為1.5MW和2.0MW系列風電機組����。

凈利潤連年下滑

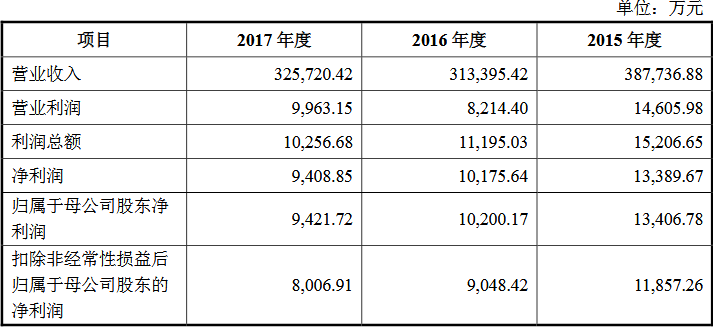

招股說明書顯示�,運達風電2017年實現(xiàn)營業(yè)收入32.57億元��,同比增長3.93%��。營收雖有增長����,但卻未能改變凈利潤持續(xù)下滑的局面��。

2015-2017年��,運達風電分別實現(xiàn)凈利潤1.34億元���、1.02億元和0.94億元�,出現(xiàn)了連年下滑的情況���。

客戶集中度較高

運達風電對大客戶有較強的依賴性����。招股書顯示,公司2017年前五大客戶所貢獻的營收占比累計達85.22%��。這其中��,中國華能集團��、中國電力建設(shè)集團所貢獻營收占比居前兩位��,分別達32.48%�、20.44%。

2015年至2017年����,中國華能集團一直為運達風電的最大客戶,營收占比分別為35.06%�����、39.93%�、32.48%。

電價下調(diào)和補貼減少

電價下調(diào)和補貼減少會直接影響風電運營企業(yè)的收入水平���,風電運營企業(yè)必然通過壓縮采購成本向產(chǎn)業(yè)鏈上游轉(zhuǎn)嫁�,從而對整個行業(yè)產(chǎn)生負面影響。

隨著未來電價下調(diào)�,風電運營商將降低采購成本,在風電機組的選擇上對產(chǎn)品效能與質(zhì)量的要求會更高�����,既要成本低��,還要發(fā)電效率高�����、故障率低��。風電整機制造行業(yè)的市場份額將向技術(shù)實力更強���、運營效率更高的品牌商進一步集中。

04

杭州天元寵物用品股份有限公司(首發(fā))未通過

杭州天元寵物用品股份有限公司(以下簡稱“天元寵物”)擬在上交所發(fā)行不超過2,160萬股����。保薦機構(gòu)為海通證券,發(fā)行人律師為康達���,發(fā)行人會所為天健����。

天元寵物2016年7月掛牌新三板,2017年5月就退出新三板�,其后準備沖擊A股。天元寵物的主營業(yè)務(wù)為寵物用品的設(shè)計研發(fā)����、生產(chǎn)和銷售。

境外銷售收入占比超九成

2014年-2017年上半年���,公司營業(yè)收入分別為48962.12萬元���、52375.89萬元、58354.28萬元�、35296.01萬元��;歸屬母公司股東的凈利潤分別為3041.12萬元��、3188.27萬元����、4504.20萬元����、2497.50萬元。

其中�����,同期公司境外銷售收入分別為45884.04萬元����、50948.73萬元��、55623.58萬元及32319.36萬元��,占當期主營業(yè)務(wù)收入比重分別為95.76%����、99.23%、97.81%及94.32%,公司境外銷售收入規(guī)模和占比較大�����。

可能涉及同業(yè)競爭

天元寵物2003年成立的時候�,4名創(chuàng)始股東中有一位胡華,是實際控制人薛元潮的妹夫�����。胡華所經(jīng)營的多家企業(yè)主營業(yè)務(wù)也是寵物用品����,而胡華與薛元潮之妹在天元寵物掛牌新三板之前離婚,是否屬于以解除婚姻關(guān)系為由規(guī)避同業(yè)競爭的情形����?

天元寵物的主要股東、董事�����、副總經(jīng)理薛雅利持有華眾電商10%股權(quán)�����。薛雅利與胡華離婚時協(xié)議約定,由其子胡文韜享有上述股權(quán)�。薛雅利為兒子胡文韜代持華眾電商10%的股權(quán),該股權(quán)將于2018年3月胡華支付完畢所有款項后過戶給胡文韜���。

證監(jiān)會反饋意見對上述協(xié)議的真實性表示了懷疑��,要求說明協(xié)議的履行是否有重大不確定性�,認定薛雅利為兒子胡文韜代持華眾電商10%股權(quán)的依據(jù)是否充分�;華眾電商10%股權(quán)仍登記在薛雅利名下,薛雅利作為天元寵物大股東�����、董事���、副總經(jīng)理�����,持有華眾電商股權(quán)是否構(gòu)成同業(yè)競爭和利益沖突。

05

廣東日豐電纜股份有限公司(首發(fā))獲通過

廣東日豐電纜股份有限公司(以下簡稱“日豐電纜”)擬在深交所中小板發(fā)行不超過4,302萬股�����,占發(fā)行后總股本的比例不低于25.00%。擬募集資金約3.71億元�����,其中1億元用于補充流動資金�。保薦機構(gòu)為東莞證券,發(fā)行人律師為國楓����,發(fā)行人會所為正中珠江。

日豐電纜是一家自主研發(fā)并專業(yè)制造橡套類電線電纜的企業(yè)�,主要從事電氣設(shè)備和特種裝備配套電纜的研發(fā)、生產(chǎn)和銷售��。

上市之路坎坷

這并不是日豐電纜第一次IPO��,早在2014年12月日豐電纜就在證監(jiān)會公布過招股說明書���,2017年1月4日首發(fā)上會���,可惜未通過。

日豐電纜被否后卷土重來����,2017年10月31日再次報送招股書�,原定于2018年11月6日上會����,上會前夕突然取消審核,直到今天再次上會�。

營收和凈利潤上漲

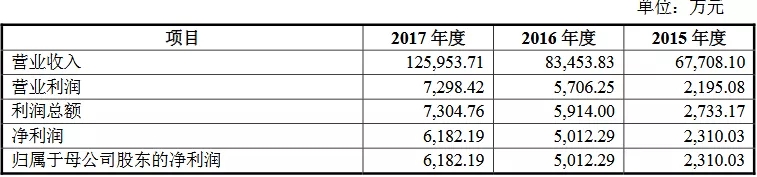

招股書顯示��,2015-2017年分別實現(xiàn)營業(yè)收入6.77億元�、8.35億元和12.60億元,凈利潤分別為2,310.03萬元�����、5,012.29萬元和6,182.19萬元�����,營收和凈利潤都有增長�����。

資產(chǎn)負債率高于同行業(yè)

數(shù)據(jù)顯示��,2015-2017年末�����,日豐電纜短期借款余額分別約為2.22億元和1.59億元���。2015-2017年����,日豐電流動比率分別為1.30��、1.45和1.46�,速動比率分別為1.10、1.18和1.16;資產(chǎn)負債率(母公司)分別為57.53%�����、53.09%和52.31%�,而同行業(yè)可以上市公司資產(chǎn)負債率平均值分別為32.50%、36.32%和32.08%。

日豐電纜在招股書中表示���,公司的資產(chǎn)負債率水平高于同行業(yè)可比上市公司�,主要原因為上市公司均通過發(fā)行新股募集資金�����,資本實力得到提升����,而公司目前融資渠道比較單一。

主要客戶依賴風險

日豐電纜的主要客戶為美的集團�、格力電器、TCL 集團及美國休斯頓電纜等����。報告期內(nèi),公司對前五名客戶的收入合計分別為31,338.85萬元��、41,866.71 萬元和73,850.84萬元���,分別占當期營業(yè)收入的47.20%�����、50.17%和58.64%���,客戶集中度相對較高。特別是第一大客戶美的集團�,2015-2017年,來自美的集團的收入分別占當期營業(yè)收入的23.15%���、19.17%和23.64%���。

若出現(xiàn)公司與上述主要客戶發(fā)生糾紛致使對方終止或減少采購,或?qū)Ψ阶陨砩a(chǎn)經(jīng)營發(fā)生重大變化�,而公司無法及時拓展新的其他客戶,將導(dǎo)致公司面臨經(jīng)營業(yè)績下滑的風險����。