跟據(jù)可靠投行消息�����,4月18日2家企業(yè)首發(fā)上會����,2家過會�����。

紅塔證券股份有限公司(首發(fā))獲通過��。

山東元利科技股份有限公司(首發(fā))獲通過�����。

本次IPO審核與上兩周一樣安排在周四�,但打破了每周審核4-5家的頻率,第十八屆發(fā)審委上任以來��,過會率明顯提升�����。

01

紅塔證券股份有限公司(首發(fā))獲通過

紅塔證券股份有限公司(以下簡稱“紅塔證券”)擬在上交所發(fā)行不超過3.64億股�����,發(fā)行后總股本不超過36.33億股,發(fā)行募集資金扣除發(fā)行費用后�����,將全部用于補充公司資本金�����,拓展相關(guān)業(yè)務(wù)�。

本次IPO保薦機構(gòu)為東吳證券,發(fā)行人會計師為立信�,發(fā)行人律師為通商。

紅塔證券股東背景雄厚����,從股東結(jié)構(gòu)來看����,紅塔證券的第一大股東為合和集團,持股數(shù)量約10.95億股���,持股比例為33.48%�,而紅塔集團持有合和集團75%的股權(quán)���,云南中煙持有紅塔集團 100%的股權(quán)���,中煙總公司持有云南中煙100%的股權(quán)�,因此�,中煙總公司是紅塔證券的實際控制人。

紅塔證券是今年首家上會的券商�����,于2017年7月14日首次披露招股書����,此后在2018年3月28日進行了預(yù)先披露更新。2018年9月�����,曾中止審查��。

業(yè)績波動幅度較大

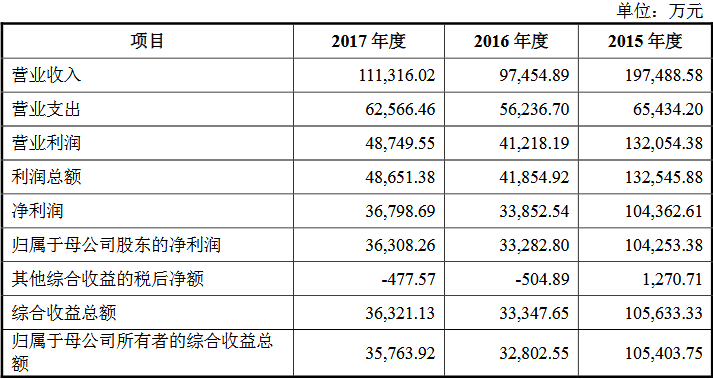

紅塔證券2015年至2017年的營收分別為19.75億元���、9.75億元和11.13億元,扣非凈利潤分別為10.43億元���、3.33億元和3.63億元�����,業(yè)績波動幅度較大���。對此,公司表示2016年歸屬于母公司所有者凈利潤較上年減少 68.08%����,且利潤構(gòu)成發(fā)生了較大的變化�,主要原因為2016年經(jīng)紀(jì)業(yè)務(wù)手續(xù)費凈收入和投資收益的金額大幅下降。

由于紅塔證券大部分收入和利潤來源于與證券市場高度相關(guān)的證券經(jīng)紀(jì)業(yè)務(wù)��、證券投資業(yè)務(wù)��、信用交易業(yè)務(wù)等,公司的盈利水平容易受到證券市場周期性�����、波動性的影響�。

從營收狀況來看,紅塔證券在行業(yè)內(nèi)并不突出���,公司仍屬于中小型券商�����。

業(yè)務(wù)主要聚集于云南省

招股書顯示����,截至2017年底�,紅塔證券共有證券營業(yè)部46家,其中25家位于云南省�。此前2016年,紅塔證券共有證券營業(yè)部38家���,22家位于云南省�����。

2015年至2017年�����,紅塔證券云南省內(nèi)股票交易金額分別為4157.54億元����、1805.22億元和1452.63億元,市場份額分別為11.21%�����、10.89%和10.24%��。同期內(nèi)����,紅塔證券云南省內(nèi)代理的買賣證券業(yè)務(wù)收入占比分別為80.22%、79.10%和79.28%�。按全國省份來看,云南省兩項數(shù)據(jù)占比都較高�����,可以看出紅塔證券業(yè)務(wù)收入主要依賴云南地區(qū)�����。

未來如若云南地區(qū)證券經(jīng)紀(jì)業(yè)務(wù)競爭進一步加劇�����,將對公司證券經(jīng)紀(jì)業(yè)務(wù)經(jīng)營業(yè)績產(chǎn)生不利影響�����。

主要收入來源于證券經(jīng)紀(jì)業(yè)務(wù)

招股書顯示����,紅塔證券收入來源比較單一,主要收入來源于證券經(jīng)紀(jì)業(yè)務(wù)�����、證券投資業(yè)務(wù)和信用交易業(yè)務(wù)���,2015-2017年三項業(yè)務(wù)收入合計占營業(yè)收入的比例分別為 89.49%���、61.82%和 48.06%。

其中�����,證券經(jīng)紀(jì)業(yè)務(wù)持續(xù)下降,2015-2017年分別為8.98億元��、2.65億元和1.77億元�,占公司營業(yè)收入的比重分別為45.46%、27.16%�、15.90%,也呈逐年下降的趨勢��。

證券公司面臨傳統(tǒng)業(yè)務(wù)和創(chuàng)新業(yè)務(wù)快速復(fù)制推廣���、同質(zhì)化競爭較為嚴(yán)重���,而紅塔證券這類小型券商要想在競爭中占有一席之地,還需拓展創(chuàng)新業(yè)務(wù)��,有自身特色����。

三年累計分紅約15億元

招股書顯示,2015-2017年公司分別實施了2014年-2016年度的利潤分配方案��,2015年公司向股東派發(fā)現(xiàn)金股利每股0.15元,共計派現(xiàn)3.09億元��;2016年公司又向全體股東派現(xiàn)6.01億元��;2017年向股東派發(fā)現(xiàn)金紅利每股0.18元��,合計派現(xiàn)5.88億元��。

也就是說紅塔證券三年時間累計派現(xiàn)14.98億元���。而2014-2016年公司的凈利潤分別為4.76億元、10.44億元和3.39億元�,意味著,三年累計分紅占公司凈利潤的80.58%����。

?

02

山東元利科技股份有限公司(首發(fā))獲通過

山東元利科技股份有限公司(以下簡稱“元利科技”)擬在上交所公開發(fā)行不超過2,276萬股A股股票,計劃募集資金約11.32億元�����,其中1.5億元用于補充流動資金���,其余用于環(huán)保溶劑��、脂肪醇等多個項目�。

此次IPO保薦機構(gòu)為中泰證券,發(fā)行人律師為北京國楓��,發(fā)行人會計師為天職國際��。

公開資料顯示����,元利科技主要從事精細(xì)化學(xué)品的研產(chǎn)銷。精細(xì)化學(xué)品專業(yè)程度高�����、功能性強����、應(yīng)用廣泛,現(xiàn)公司主要開發(fā)了二元酸二甲酯�、脂肪醇、增塑劑三個系列產(chǎn)品���,應(yīng)用于涂料����、醫(yī)藥中間體、PVC塑料等領(lǐng)域��。

這已是公司第二次沖刺IPO��,2017年4月�����,公司首發(fā)上會���,不幸被否。

招股書凈利潤數(shù)據(jù)不一致

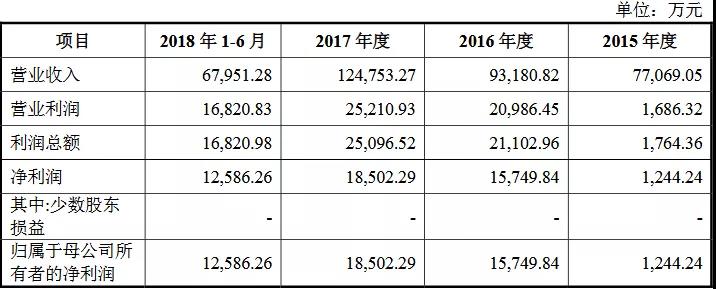

最新版招股書顯示,元利科技2015年-2017年和2018年1-6月的營收分別為7.71億元�����、9.32億元���、12.48億元和6.8億元����,凈利潤分別為1244.24萬元、1.57億元�、1.85億元和1.26億元。

值得注意的是����,從2018年5月報送的招股書來看,2017年���,公司實現(xiàn)凈利潤18999.54萬元�����。最新招股書中���,2017年凈利潤變?yōu)?8502.29萬元,同半年前的招股書相比���,凈利潤少了497.25萬元��。

此外��,2016年9月報送的招股書顯示���,2015年凈利潤6531.73萬元��。而2018年11月報送的招股書顯示�,2015年凈利潤為1244.24萬�����,相差更大��。

多家客戶和供應(yīng)商重疊

招股書顯示���,華峰集團、濟南圣泉集團等在內(nèi)的9家公司����,既是公司供應(yīng)商,又是客戶���。今年上半年��,元利科技共向這幾家公司采購3678.59萬元�����,占采購總額的8.79%����;向幾家公司銷售產(chǎn)品進賬4141.43萬元,占銷售總額的5.37%�����。

華峰集團與公司之間的采銷交易金額最大���。上半年��,公司向華峰集團采購商品2843.48萬元���,銷售商品2191.09萬元。2016年以來����,華峰集團均是元利科技的前五大供應(yīng)商之一、前五大客戶之一�����。

元利科技解釋說,重慶華峰化工有限公司主要生產(chǎn)己二酸和混合二元酸�,是公司生產(chǎn)MDBE 需要的原料,在綜合考量價格和質(zhì)量的基礎(chǔ)上�,公司向其采購混合二元酸;上海華峰超纖、江蘇華峰超纖�����、浙江華峰合成樹脂��、浙江華峰熱塑性聚氨酯和浙江華峰新材料�,則在產(chǎn)品生產(chǎn)過程中均需要使用HDO等產(chǎn)品,需向元利科技采購HDO���、MDBE、DBM����、DOM 等產(chǎn)品。對此�,元利科技表示雙方在業(yè)務(wù)合作過程中會遵循市場規(guī)律,價格公允���,符合雙方共同利益�。

曾被指急于上市引發(fā)安全事故

早在2012年,元利化工正式對外宣布上市計劃�,但隨后不久即發(fā)生爆炸事故。2014年4月�,某媒體報道稱,發(fā)生于2013年11月30日的爆炸事故導(dǎo)致元利化工副總經(jīng)理兼技術(shù)總監(jiān)楊輝當(dāng)場死亡�,具體受傷人數(shù)也存諸多懸疑。

上述的媒體調(diào)查指出:這次爆炸也被認(rèn)為是急求上市而釀成���。當(dāng)?shù)匕脖O(jiān)部門調(diào)查結(jié)論認(rèn)為�,發(fā)生過爆炸的裝置兩階段工藝流程被簡化為一個流程����,認(rèn)定為生產(chǎn)工藝缺陷。業(yè)內(nèi)人士指責(zé)其為急求上市而盲目上設(shè)備擴產(chǎn)能��,以低價走量方式�����,獲取上市業(yè)績題材�����。

事故原因真實性我們不敢斷言,但安全風(fēng)險確實應(yīng)當(dāng)引起重視��,好在本次報告期內(nèi)元利科技沒有出現(xiàn)類似事故了�,從其順利過會也可以看出,此前的事故并未對此次IPO造成實質(zhì)障礙�。

2017年IPO被否問題

2017年4月12日,山東元利科技IPO被否���。當(dāng)時發(fā)審委主要是對公司持續(xù)盈利能力以及環(huán)保措施的有效性提出疑問�。

2017年上會時發(fā)審委問題重點:

1�、3萬噸和10萬噸“苯生產(chǎn)線”最近兩個會計年度固定資產(chǎn)減值測試的過程、結(jié)論和依據(jù)����。相關(guān)的內(nèi)控制度是否健全且被有效執(zhí)行,會計基礎(chǔ)工作是否規(guī)范�����。

2����、“順酐及苯酐生產(chǎn)線”試生產(chǎn)發(fā)生事故后���,相關(guān)項目審批����、環(huán)保驗收和竣工驗收的進展情況。是否存在減值風(fēng)險����。

3、毛利率顯著高于同行業(yè)可比上市公司且報告期各期毛利率變動趨勢與可比上市公司不一致的具體原因和合理性�;國內(nèi)產(chǎn)能總體過剩,開工率不足的背景下���,發(fā)行人利潤水平以及毛利水平逐年增加的原因及其合理性����。

4����、環(huán)保設(shè)施的運行及其環(huán)保投入等是否符合法律法規(guī)的要求,發(fā)行人的環(huán)保措施是否有效���。近年來國內(nèi)外HDO廠家的產(chǎn)能和產(chǎn)量均大幅減少的原因�����。是否涉及環(huán)保因素���。是否涉及該產(chǎn)品的市場和技術(shù)前景�����。